IMPUESTO ILEGAL

El Tribunal Supremo declara que es ilegal el tramo autonómico del impuesto sobre hidrocarburos

En tres recientes sentencias de septiembre el Alto Tribunal establece quienes pueden reclamar a Hacienda la devolución del impuesto ilegal y las vías para solicitar indemnización por los perjuicios derivados de su aplicación

Fecha: 04/10/2024

Fuente: web del Poder Judicial

Enlace: SENTENCIAS TODAVÍA NO PUBLICADAS

El Tribunal Supremo declara en su sentencia 1470/2024, de 20 de septiembre, que el Derecho de la Unión Europea se opone al tipo autonómico del Impuesto sobre Hidrocarburos y que los obligados tributarios a quienes se les hubiera repercutido dicho tributo tienen derecho a la devolución de las cantidades que, por tal concepto, hubieran soportado indebidamente.

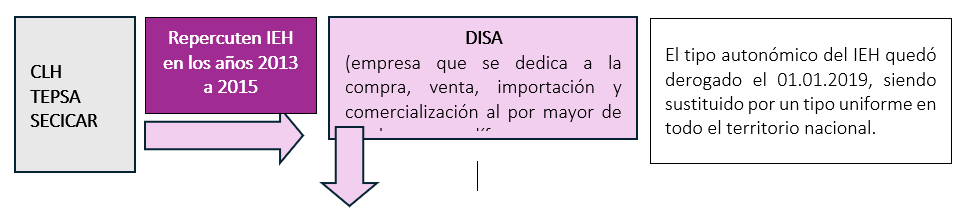

Durante los años 2013 a 2018, la Ley 38/1992, de 28 de diciembre, de Impuestos Especiales facultó a las Comunidades Autónomas para el establecimiento de un tipo impositivo autonómico, posibilitando un gravamen diferenciado según el lugar donde se consumía el producto sometido a imposición.

Ante las dudas que suscitaba la interpretación del Derecho de la Unión Europea, en particular el artículo 5 de la Directiva 2003/96/CE por la que se reestructura el régimen comunitario de imposición de los productos energéticos y de la electricidad, el Tribunal Supremo planteó una cuestión prejudicial al Tribunal de justicia de la Unión Europea que, en sentencia de 30 de mayo de 2024, DISA, C-743/2022, consideró, a la luz de dicho precepto, que no cabe establecer tipos diferenciados en función del territorio, en este caso, según la Comunidad Autónoma.

El Tribunal Supremo reconoce legitimación a los obligados tributarios repercutidos para solicitar a la Administración la devolución de los ingresos indebidos, derivados de un tributo contrario al Derecho de la Unión, a través de la rectificación de las correspondientes autoliquidaciones. Además, el alto tribunal ha aclarado, en la sentencia 1524/2024, de 30 de septiembre, que la obligación de devolución corresponde a la comunidad autónoma en que se ingresaron las cuotas ilegales, aunque no fuera la destinataria final de esos importes, sin perjuicio de los ajustes internos entre Estado y Comunidades autónomas.

Sobre la base de la jurisprudencia del Tribunal de Justicia de la Unión Europea, la sentencia considera que la traslación directa del importe del tributo, vía precio, efectuada por el obligado tributario que soportó la repercusión, sobre el comprador o adquirente del producto, constituye la única excepción al derecho a obtener la devolución, respecto del importe trasladado, siempre que se hubieran neutralizado los efectos económicos del tributo respecto al obligado tributario. No obstante, esta traslación vía precio a los adquirentes finales de los carburantes, no otorga a estos la posibilidad de solicitar a la Hacienda Pública la porción correspondiente al impuesto ilegal, ya que, según ha declarado el Tribunal Supremo en la sentencia 1502/2024 de 25 de septiembre, esta traslación vía precio no es una repercusión impuesta como consecuencia de una facultad legalmente reconocido al proveedor, y, además, existen otras vías distintas para dirigir una reclamación al proveedor para recuperar lo abonado en tal concepto, o, en su caso, al Estado por la aplicación de una ley contraria al Derecho de la Unión Europea.

Ahora bien, el Tribunal Supremo matiza que la prueba de que dicha traslación directa no ha tenido lugar no corresponde al obligado tributario que soportó la repercusión, sin que la Administración pueda rechazar la devolución, argumentando que el repercutido no ha acreditado la ausencia de su traslado económico a los clientes.

Asimismo, recuerda que la Administración resulta obligada, en virtud del principio de cooperación leal -art. 4.3 TUE- a adoptar todas las medidas necesarias para garantizar la aplicación de los derechos y obligaciones que el Derecho de la Unión establece.

Sobre estas premisas, el Tribunal Supremo estima el recurso de casación al considerar que la sentencia recurrida convierte en excesivamente difícil la posibilidad de una devolución, imperativa, desde la perspectiva del Derecho de la Unión, con fundamento en una equivocada exégesis de la carga de la prueba en torno a la repercusión o traslación económica del impuesto.

La sentencia ordena la retroacción de actuaciones para que, sobre la base del criterio que proclama, la Sala de instancia valore aspectos relativos a la prescripción, a la cuantía de los importes repercutidos y a la traslación directa de todo o parte del importe del tributo sobre terceros, verificado lo cual, la Administración tributaria deberá reembolsar las correspondientes cantidades, previa comprobación de que los importes solicitados fueron ingresados por los sujetos pasivos mediante las oportunas autoliquidaciones y de que tales importes no hayan sido ya objeto de devolución previa.

Nota sobre cronología:

Sentencias Recientes del Tribunal Supremo en relación con el tramo autonómico del IEH

Antecedentes:

| DISA Solicita a la AEAT la rectificación de las autoliquidaciones presentadas por CLH,TEPSA y SECICAR, así como la devolución de ingresos correspondientes al tramo autonómico del IEH soportado indebidamente, por ser contrario al Derecho de la UE |

| La AEAT (i) reconoce a DISA que soportó la repercusión legal del IEH, admitiendo que se encontraba legitimada para instar la rectificación de la autoliquidación. (ii) rechaza la solicitud al considerar que no le correspondía “pronunciarse sobre si una norma de rango legal, como es el art 50.ter de la L 38/1992, vulnera o no la normativa comunitaria” |

| DISA Formula reclamaciones económico-administrativas, que al no ser resultas por el TEAC entendió rechazadas de forma presunta |

| DISA Interpone recurso ante la Sala de lo Contencioso Administrativo de la AN |

| La AN Sentencia 25.11.2020 (i) Admite “las dudas jurídicas que plantea la interpretación de la Directiva nos abocarían al planteamiento de una cuestión prejudicial” (ii) No obstante, lo desestima al apreciar que DISA no había intentado acreditar que la devolución de ingresos indebidos que solicitó no supondría para ella un enriquecimiento injusto, ya que no había demostrado que no repercutió dichas cantidades sobre otros sujetos pasivos. |

| El 15.02.2022 se da audiencia las partes para formular alegaciones sobre el planteamiento de una cuestión prejudicial ante el TJUE |

| El 5.11.2022 la Sala plantea al TJUE la siguiente cuestión prejudicial: «¿Debe interpretarse la Directiva [2003/96], en particular su art. 5, en el sentido de que se opone a una norma nacional, como el art. 50 ter de la Ley [de Impuestos Especiales], que autorizaba a las Comunidades Autónomas para establecer tipos de gravamen del Impuesto Especial de Hidrocarburos, diferenciados por territorio, con relación a un mismo producto?» |

| La Sala acuerda suspender el procedimiento hasta la resolución de incidente prejudicial |

| El 30.05.2024 El TJUE Asunto C-743/22 declara La Directiva 2003/96/CE del Consejo, de 27 de octubre de 2003, por la que se reestructura el régimen comunitario de imposición de los productos energéticos y de la electricidad, en su versión modificada por la Directiva 2004/74/CE del Consejo, de 29 de abril de 2004, y por la Directiva 2004/75/CE del Consejo, de 29 de abril de 2004, en particular su artículo 5, debe interpretarse en el sentido de que se opone a una normativa nacional que autoriza a regiones o comunidades autónomas a establecer tipos del impuesto especial diferenciados para un mismo producto y un mismo uso en función del territorio en que se consuma el producto fuera de los casos previstos a tal efecto. |

| Sentencia del Tribunal Supremo 1470/2024 de 20 de septiembre (pendiente de publicación) Los obligados tributarios a quienes se les hubiera repercutido el tipo autonómico IEH tienen derecho a la devolución de las cantidades que, por tal concepto, hubieran soportado indebidamente. |

| Sentencia del Tribunal Supremo 1502/2024 de 25 de septiembre (pendiente de publicación) La traslación vía precio a los adquirentes finales de los carburantes, no otorga a estos, la posibilidad de solicitar a la Hacienda Pública la porción correspondiente del impuesto declarado ilegal. Existen otras vías para dirigir una reclamación al proveedor para recuperar lo abonado, o, en su caso, al Estado por la aplicación de una ley contraria al Derecho de la Unión Europea. |

| Sentencia del Tribunal Supremo 1524/2024 de 30 de septiembre (pendiente de publicación) La obligación de devolución corresponde a la comunidad autónoma en que se ingresaron las cuotas ilegales, aunque no fuera la destinataria final de esos importes, sin perjicio de los ajustes internos entre Estado y CCAA. |