IMPUESTOS SATISFECHOS EN EEUU.

IRPF. DEDUCCIÓN POR DOBLE IMPOSICIÓN INTERNACIONAL. El TEAR de Madrid nos recuerda que únicamente procede la deducción por doble imposición internacional prevista en el artículo 80 LIRPF respecto de los impuestos federales satisfechos en EEUU, sin que proceda la misma respecto de los impuestos estatales o locales sobre los ingresos exigidos por los diferentes Estados, dado que se permite su deducción en la declaración federal de EEUU.

Fecha: 28/01/2025

Fuente: web de la AEAT

Enlace: Resolución del TEAR de Madrid de 28/01/2025

Antecedentes y hechos del caso

- La contribuyente presentó autoliquidación del IRPF 2022 incluyendo una deducción por doble imposición internacional de 472.055,56 euros, derivada de rentas obtenidas y gravadas en el extranjero, entre ellas en Estados Unidos (PAIS_NO_UE_1).

- La Agencia Tributaria (AEAT), tras una comprobación limitada, dictó liquidación provisional reduciendo dicha deducción a 393.040,91 euros, al considerar no acreditado el derecho a deducir ciertos impuestos estatales de EE.UU.

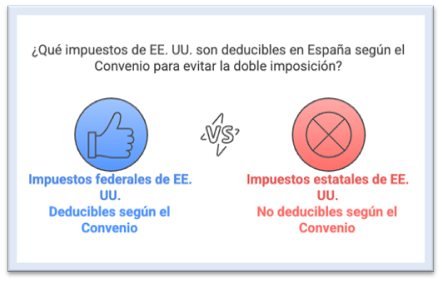

- El núcleo de la controversia se centra en si pueden deducirse los impuestos estatales pagados en Estados Unidos o si, por el contrario, sólo son deducibles los impuestos federales conforme al Convenio para evitar la doble imposición entre España y EE.UU.

Fallo del Tribunal

El Tribunal Económico-Administrativo Regional (TEAR) de Madrid confirma el criterio de la AEAT, resolviendo que:

- Únicamente procede la deducción prevista en el artículo 80 de la LIRPF respecto de los impuestos federales satisfechos en EE.UU.

- Los impuestos estatales (como los del Estado o ciudad de Nueva York) no son deducibles, al no estar incluidos en el ámbito de aplicación del Convenio.

Argumentos jurídicos del Tribunal

- a) Aplicación del Convenio para evitar la doble imposición (CDI) entre España y EE.UU.

- El artículo 2 del CDI establece que el Convenio solo cubre los impuestos federales de EE.UU. El TEAR aclara que esta limitación impide deducir impuestos estatales, ya que estos no están amparados por el Convenio ni pueden generar deducción adicional por normativa interna, al existir una doble deducción (en EE.UU. y en España).

- b) Preeminencia del Convenio sobre la normativa interna (art. 5 LIRPF)

- El artículo 5 LIRPF dispone que su aplicación queda subordinada a lo establecido en los tratados internacionales. Por tanto, prevalece el CDI con EE.UU., que restringe la deducción a impuestos federales.

- c) Jurisprudencia concordante

- El Tribunal invoca la sentencia de la Audiencia Nacional de 2 de marzo de 2011, que confirma la exclusión de los impuestos estatales del ámbito del CDI con EE.UU., reforzando la interpretación de la AEAT.

- d) Irrelevancia del principio de no agravación

- La contribuyente alegó que el Convenio no podía ser más gravoso que la ley interna, pero el TEAR desestima este argumento, afirmando que no hay agravamiento sino una aplicación ajustada a derecho.

Normativa aplicada

Permite deducir impuestos extranjeros de naturaleza idéntica o análoga al IRPF. En este caso, solo alcanza a los impuestos federales de EE.UU., conforme al CDI aplicable.

Subordina la aplicación de la ley nacional a lo dispuesto en tratados internacionales como el CDI con EE.UU.

Convenio entre España y EE.UU. para evitar la doble imposición (Artículo 2)

Define el ámbito objetivo del Convenio, limitando su aplicación a los impuestos federales, excluyendo expresamente los estatales.

Jurisprudencia relacionadas

Audiencia Nacional, Sentencia de 2 de marzo de 2011 (recurso 97/2008)

Confirma que el CDI entre España y EE.UU. solo cubre impuestos federales, no estatales.

Artículos Relacionados

- La reducción del 30 % por rendimientos irregulares en la actividad de abogado exige acreditar la no habitualidad en su obtención

- Los contribuyentes del régimen Beckham no pueden deducir gastos en el alquiler de viviendas en España

- La herencia de una vivienda no permite aplicar la exención por reinversión, aunque se cancele su hipoteca