REQUISITO DE LAS FUNCIONES DE DIRECCIÓN

IP. EXENCIÓN. SOBRINO La DGT deniega la exención en el Impuesto sobre el Patrimonio si cesa la dirección efectiva ejercida por el partícipe principal aunque un sobrino continúe con las funciones de gerencia

La participación en la entidad no permite la exención cuando las funciones de dirección recaen en un sobrino, al no formar parte del grupo de parentesco exigido por la normativa

Fecha: 20/03/2025

Fuente: web de la AEAT

Enlace: Consulta V0426-25 de 20/03/2025

HECHOS:

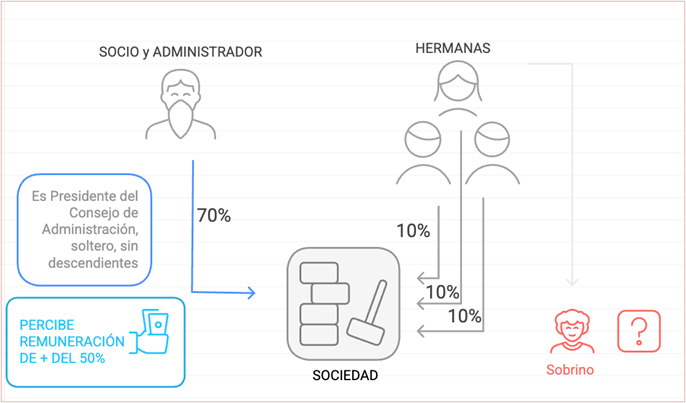

- El consultante es titular del 70% de las acciones de una sociedad dedicada al comercio mayorista de mobiliario y material de construcción, no siendo su actividad principal la gestión de patrimonio mobiliario o inmobiliario.

- El resto del capital social pertenece a sus tres hermanas (10% cada una).

- Es soltero, sin descendientes ni adoptados.

- Es presidente del Consejo de Administración, ejerce funciones de dirección junto con un sobrino y percibe una remuneración por estas funciones que representa más del 50% de sus rendimientos totales.

- Plantea qué ocurriría si en 2026 cesara en sus funciones de dirección, continuando su sobrino al frente, con o sin un 5% de participación.

PREGUNTA EL CONSULTANTE

Si se cumplen los requisitos del artículo 4.Ocho.Dos de la Ley del Impuesto sobre el Patrimonio para poder aplicar la exención sobre sus participaciones en tres supuestos:

- En la situación actual.

- Si en 2026 cesa en las funciones de dirección pero su sobrino continúa ejerciéndolas.

- Si en 2026 cesa en la dirección y su sobrino pasa a tener el 5% de las participaciones.

CONTESTACIÓN DE LA DGT

La DGT analiza separadamente cada supuesto:

Situación actual

- La sociedad no tiene por actividad principal la gestión de patrimonio mobiliario o inmobiliario (cumple letra a)).

- El consultante posee más del 5% de participación individual y el 100% de forma conjunta con sus hermanas (cumple letra b)).

- Ejerce funciones de dirección con remuneración superior al 50% de sus rendimientos (cumple letra c)).

Conclusión: Puede aplicar la exención.

Supuesto de cese en la dirección en 2026, continuando el sobrino

- Aunque mantendría su participación (>5%), dejaría de ejercer funciones de dirección y de percibir la remuneración correspondiente (incumple letra c)).

- El sobrino no pertenece al grupo de parentesco definido en el artículo 4.Ocho.Dos.b) (cónyuge, ascendientes, descendientes o colaterales de segundo grado), ya que es colateral de tercer grado.

- Aunque el grupo familiar tenga el 100% de la sociedad, la exención requiere que la dirección la ejerza el propio contribuyente o un familiar del grupo definido.

Conclusión: No procede la exención.

Supuesto de cese en la dirección y sobrino con el 5% de participaciones

- Igual que el caso anterior: el parentesco del sobrino (colateral de tercer grado) impide considerar que el requisito de funciones de dirección se cumpla por un miembro del grupo familiar.

Conclusión: No procede la exención.

Artículos:

Artículo 4.Ocho.Dos de la Ley 19/1991, del Impuesto sobre el Patrimonio

Fundamenta los requisitos de la exención:

- Letra a): actividad principal distinta de gestión de patrimonio mobiliario o inmobiliario.

- Letra b): participación mínima individual o conjunta.

- Letra c): ejercicio de funciones de dirección con remuneración superior al 50% de los rendimientos.

- Explicita que el grupo de parentesco se limita al cónyuge, ascendientes, descendientes o colaterales de segundo grado.

Artículos Relacionados

- El TEAC reconoce a los no residentes el límite conjuinto IRPF-IP del art. 31 de la Ley del IP

- No se puede deducir del IP por obligación real la deuda de un inmueble aportado a una sociedad para el Impuesto sobre el Patrimonio

- La exención por empresa familiar resulta aplicable, aunque las funciones de dirección sean ejercidas por un miembro del grupo familiar sin participaciones