CRIPTOMONEDAS

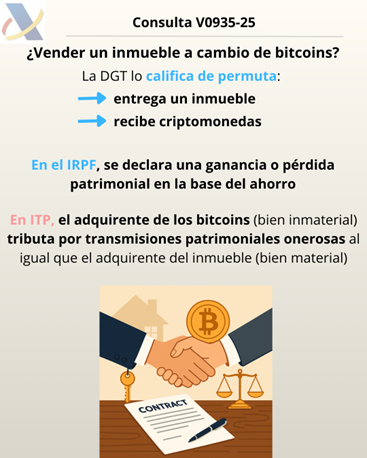

IRPF/ITP. VENTA INMUEBLE. La venta de un inmueble a cambio de criptomonedas tributan como permuta en el IRPF

En IRPF, la transmisión del inmueble origina una ganancia o pérdida patrimonial; en ITP, el adquirente de las criptomonedas tributa por transmisiones onerosas salvo que el transmitente de los criptoactivos actúe como empresario o la operación quede sujeta a IVA

Fecha: 27/05/2025 Fuente: web de la AEAT Enlace: Consulta V0935-25 de 27/05/2025

HECHOS

- El consultante planea vender un inmueble y recibir como contraprestación criptomonedas, concretamente bitcoins.

- La enajenación se realizaría al margen de cualquier actividad económica del consultante.

CUESTIÓN PLANTEADA

- Calificación y tributación de la operación: efectos en IRPF y en imposición indirecta (sujeción a IVA o ITP y AJD).

CONTESTACIÓN DE LA DGT

IRPF (venta de inmueble)

- Naturaleza jurídica de la operación: al entregarse un inmueble y recibirse criptomonedas, la DGT la califica como permuta (art. 1538 CC).

- Calificación de la renta: la transmisión del inmueble, realizada fuera de actividad económica, genera ganancia o pérdida patrimonial (art. 33.1 LIRPF).

- Reglas de cuantificación:

- Con carácter general, diferencia entre valor de transmisión y valor de adquisición (arts. 34.1.a y 35 LIRPF).

- Regla específica de permutas: la ganancia/pérdida se determina por la diferencia entre el valor de adquisición del bien que se cede (inmueble) y el mayor entre el valor de mercado del bien entregado o el del bien recibido (criptomonedas) (art. 37.1.h LIRPF).

- Integración y gravamen: la ganancia o pérdida se integra en la base del ahorro (arts. 46.b y 49 LIRPF) en el periodo en que se produzca la alteración.

Imposición indirecta (ITP y AJD / IVA)

- Regla general de sujeción a ITP: son transmisiones patrimoniales onerosas las transmisiones inter vivos de toda clase de bienes y derechos (art. 7.1.A TRLITPAJD). En permutas, cada permutante tributa por lo que adquiere (art. 23 RITPAJD).

- Coordinación con el IVA: no se sujeta a ITP cuando el transmitente actúa como empresario o profesional en el ejercicio de su actividad y la operación está sujeta a IVA; sí se sujeta cuando siendo entrega o arrendamiento de inmuebles exentos de IVA (art. 7.5 TRLITPAJD).

- Aplicación al caso:

- El consultante adquiere criptomonedas y entrega un inmueble. Las criptomonedas son consideradas por la DGT bienes inmateriales; en consecuencia, si quien transmite las criptomonedas no es empresario/profesional o la operación no está sujeta a IVA, el consultante debe tributar por ITP en la modalidad de transmisiones onerosas por la adquisición de los criptoactivos.

- Base imponible: el valor de mercado de las criptomonedas adquiridas, salvo que el valor declarado/contraprestación sea superior (art. 10 TRLITPAJD).

- Tipo aplicable: el aprobado por la Comunidad Autónoma para bienes muebles (arts. 11 TRLITPAJD y 22/2009), al tratarse de la adquisición de un bien inmaterial.

Concepto de criptomoneda

- Se recuerda el concepto de criptoactivo del Reglamento (UE) 2023/1114 (MiCA) y el de moneda virtual del art. 1.5 de la Ley 10/2010. La DGT reitera su doctrina previa (p.ej., V0999-18, V1149-18 y V1948-21) que califica a las criptomonedas como bienes inmateriales a efectos tributarios.

Artículos

- LIRPF – Ley 35/2006:

- Art. 33.1 – Concepto de ganancia/pérdida patrimonial: base jurídica para calificar la renta por la transmisión del inmueble.

- Art. 34.1.a) y Art. 35 – Importe de las ganancias/pérdidas y determinación de valores de adquisición y transmisión en transmisiones onerosas.

- Art. 37.1.h) – Regla específica de permutas: determina la comparación con el mayor de los valores de mercado.

- Arts. 46.b) y 49 – Integración de la ganancia/pérdida en la base del ahorro y tipos aplicables.

Código Civil:

- Art. 1538 – Define la permuta; sustenta la calificación civil del contrato para aplicar la regla específica fiscal.

- ITP y AJD – TRLITPAJD (RDL 1/1993):

- Art. 7.1.A – Sujeción de transmisiones onerosas inter vivos.

- Art. 7.5 – Regla de incompatibilidad con IVA y excepciones (inmuebles exentos en IVA, etc.).

- Art. 8 – Sujeto pasivo en transmisiones (el adquirente).

- Art. 10 – Base imponible: valor de mercado o el mayor entre valor declarado/precio/contraprestación.

- Art. 11 – Tipos: remisión a tipos autonómicos; supletorios estatales.

- RITPAJD – RD 828/1995:

- Art. 23 – Permutas: cada permutante tributa por lo que adquiere y según la naturaleza del bien adquirido (mueble/inmueble).

- Prevención de blanqueo – Ley 10/2010:

- Art. 1.5 – Define moneda virtual: se cita para enmarcar la naturaleza del medio de pago.

- MiCA – Reglamento (UE) 2023/1114:

- Art. 3.1.5) – Definición de criptoactivo (referencia contextual; DOUE).

Artículos Relacionados

- La aportación de forma gratuita de un inmueble a la sociedad de gananciales no estará sujeta a ISD, ni al ITP, pero sí al IRPF

- La aportación de forma gratuita de un bien privativo (inmueble) a la sociedad de gananciales no estará sujeta a ISD ni a ITP pero sí a IRPF

- Arrendamiento de un inmueble con fines turísticos sin servicios adicionales de hospedaje