FILIALES EXTRANJERAS EN LIQUIDACIÓN

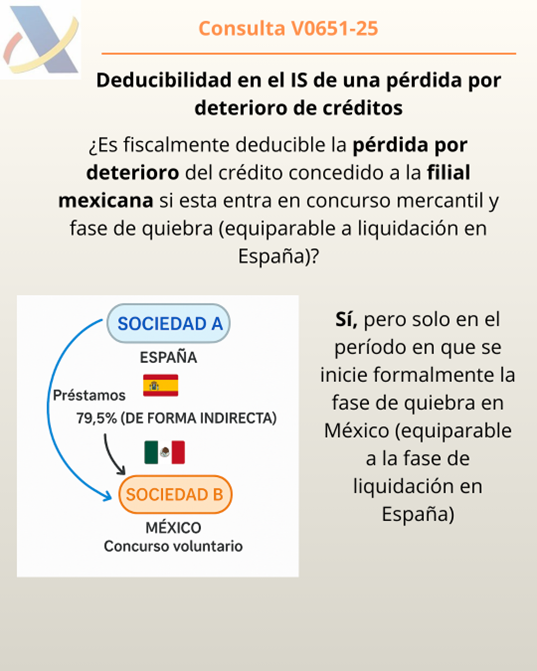

IS. DETERIORO DE CRÉDITOS. Una matriz española podrá deducir fiscalmente la pérdida por deterioro del crédito a su filial mexicana solo cuando se inicie formalmente la fase de quiebra en el procedimiento concursal en México.

Fecha: 10/04/2025 Fuente: web de la AEAT Enlace: Consulta V0651-25 de 10/04/2025

HECHOS:

- La Sociedad A, residente en España, es matriz de un grupo de empresas y posee indirectamente el 79,5% del capital de la Sociedad B, residente en México.

- La Sociedad B acumula pérdidas recurrentes, probablemente derivando en un concurso mercantil (quiebra) con liquidación total, por no poder cubrir deudas ni con terceros ni con la matriz.

- La matriz española había realizado préstamos a la filial, que están vencidos, líquidos y exigibles, pero de improbable recuperación.

- La Sociedad A considera reconocer contablemente el deterioro del crédito, dado que el proceso judicial se tramitaría bajo normativa mexicana.

PREGUNTA DEL CONSULTANTE:

- ¿Es fiscalmente deducible la pérdida por deterioro del crédito concedido a la filial mexicana si esta entra en concurso mercantil y fase de quiebra (equiparable a liquidación en España)?

CONTESTACIÓN DE LA DGT:

- Sí, pero solo en el período en que se inicie formalmente la fase de quiebra en México. Mientras tanto, el deterioro no es deducible fiscalmente por tratarse de una entidad vinculada.

- Se parte del principio de que el registro contable del deterioro fue realizado conforme a la normativa contable española y el principio de devengo.

- El artículo 13.1.2º de la Ley del Impuesto sobre Sociedades (LIS) prohíbe deducir deterioros por insolvencias en entidades vinculadas, salvo que estén en concurso y en fase de liquidación.

- Según el artículo 18.2.d) de la LIS, Sociedades A y B son vinculadas por pertenecer al mismo grupo.

- En el momento de la consulta, no se había iniciado la fase de liquidación del concurso mercantil en México, por lo tanto, el deterioro no era deducible y debía practicarse un ajuste extracontable positivo.

- Una vez que se inicie la fase de quiebra en México, equiparable a la fase de liquidación en España (según el Texto Refundido de la Ley Concursal), el gasto por deterioro será fiscalmente deducible, y el ajuste extracontable practicado deberá revertirse con signo negativo.

Normativa:

- Artículo 10.3 LIS: Establece la base imponible corrigiendo el resultado contable según lo previsto en la LIS. Aplica porque el ajuste del deterioro debe seguir reglas fiscales, no solo contables.

- Artículo 11 LIS: Regula la imputación temporal de ingresos y gastos. Relevante porque se requiere imputación contable y devengo adecuado.

- Artículo 13.1 y 13.1.2º LIS: Define cuándo son deducibles las pérdidas por deterioro. Clave: no deducible si el deudor es vinculado y no está en fase de liquidación judicial.

- Artículo 18.2 LIS: Determina el concepto de entidades vinculadas. Se aplica porque las sociedades A y B forman un grupo empresarial.

- Artículo 89.1 LGT: Establece el carácter vinculante de las contestaciones de la DGT.