Retenciones e ingresos a cuenta del IRPF sobre determinados rendimientos del capital mobiliario. Retenciones e ingresos a cuenta del IS e IRNR (establecimientos permanentes) sobre determinadas rentas. Resumen anual

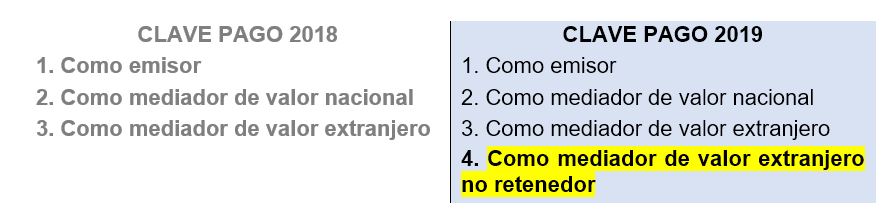

El modelo 193 se actualiza mediante el artículo cuarto de la presente orden, modificando el campo «pago», para evitar errores de cumplimentación para dividendos de valores extranjeros en los que la entidad declarante no es el primer pagador en España:

El artículo sexto de esta Orden introduce varias modificaciones en la Orden HAP/2250/2015, de 23 de octubre, por la que se aprueba el modelo 184 de declaración informativa anual a presentar por las entidades en régimen de atribución de rentas

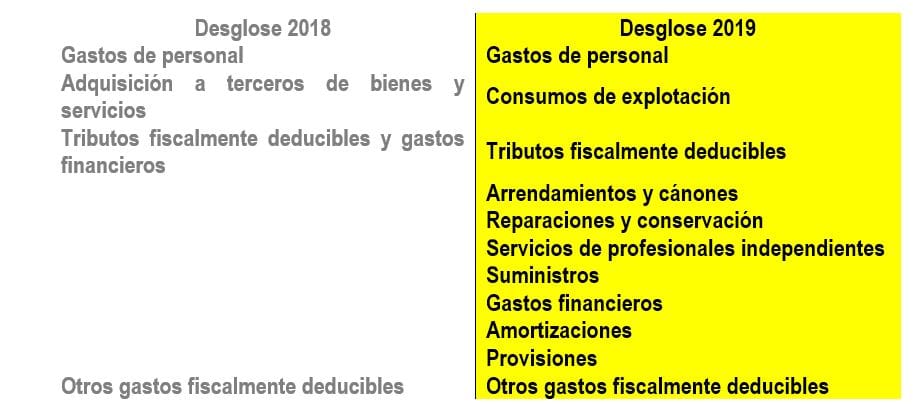

Para el ejercicio 2019, en el modelo 184 se ha incluido un mayor desglose de gastos para las actividades económicas en régimen de estimación directa (normal y simplificada), incluyendo en el DETALLE DE GASTOS / RENDIMIENTOS DE ACTIVIDADES ECONÓMICAS

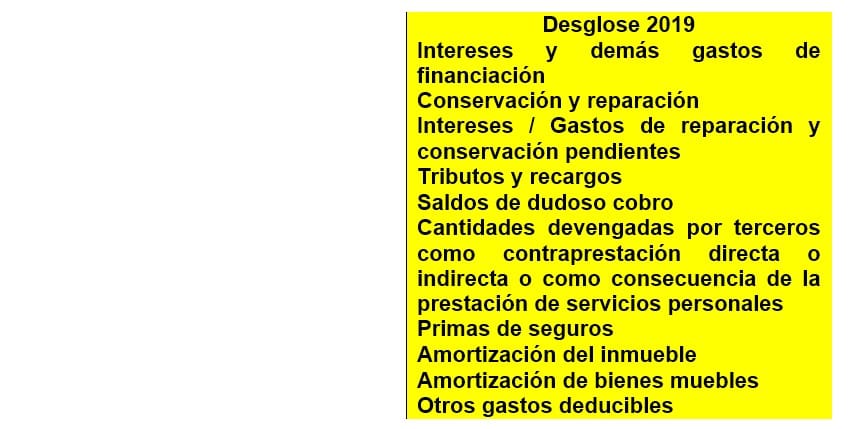

Con el propósito (manifestado en la exposición de motivos) de facilitar e incrementar el control de los rendimientos de capital inmobiliario se añade el campo DETALLE DE GASTOS / RENDIMIENTOS DEL CAPITAL INMOBILIARIO:

Finalmente, se incluye un nuevo campo para informar del NÚMERO DE DÍAS DE ARRENDAMIENTO O CESIÓN DE USO Y DISFRUTE del inmueble de los que proceden los rendimientos del capital inmobiliario.

Orden HAC/1275/2019, de 18 de diciembre, por la que se modifica la Orden EHA/3316/2010, de 17 de diciembre, por la que se aprueban los modelos de autoliquidación 210, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, y se establecen las condiciones generales y el procedimiento para su presentación y otras normas referentes a la tributación de no residentes. [+pdf]

Las modificaciones introducidas están relacionadas con la acreditación de la residencia por fondos de pensiones e instituciones de inversión colectiva a efectos de la aplicación de la exención prevista en la letra c) del artículo 14.1 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por Real Decreto Legislativo 5/2004, de 5 de marzo.

Impuesto sobre el Valor Añadido. Procedimientos administrativos.

Orden HAC/1274/2019, de 18 de diciembre, por la que se modifican la Orden EHA/3111/2009, de 5 de noviembre, por la que se aprueba el modelo 390 de declaración-resumen anual del Impuesto sobre el Valor Añadido y la Orden HAP/2194/2013, de 22 de noviembre, por la que se regulan los procedimientos y las condiciones generales para la presentación de determinadas autoliquidaciones, declaraciones informativas, declaraciones censales, comunicaciones y solicitudes de devolución, de naturaleza tributaria. [+pdf]

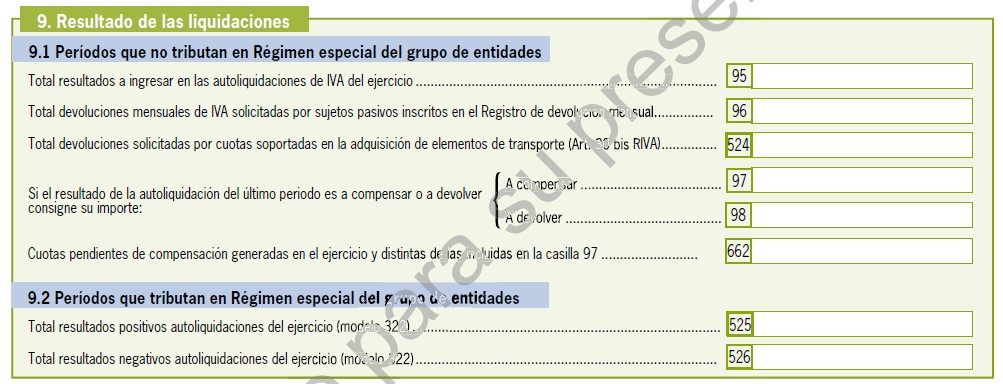

Artículo 1. Se aprueba un nuevo modelo 390. En la página 6 se incluye una nueva casilla 662:

(…) Esta casilla tiene por objeto reflejar las cuotas a compensar generadas en el ejercicio en alguno de los períodos de liquidación distintos del último cuando no estén incluidas en la casilla 97 del mismo modelo 390, es decir, cuando no se hubiesen trasladado al resto de periodos de liquidación del ejercicio (…)

Artículo 2. Se suprime la presentación telemática mediante mensaje SMS

Orden HAC/1270/2019, de 5 de noviembre, por la que se aprueba el modelo 318, «Impuesto sobre el Valor Añadido. Regularización de las proporciones de tributación de los periodos de liquidación anteriores al inicio de la realización habitual de entregas de bienes o prestaciones de servicios» y se determinan el lugar, forma, plazo y el procedimiento para su presentación. [+pdf]

Aplicación a regularizaciones referidas exclusivamente a los períodos impositivos iniciados con posterioridad a la entrada en vigor de la Ley (30.12.2017)

Obligados a presentar el modelo 318:

El contribuyente debe presentar una declaración específica en cada una de las Administraciones afectadas indicando que se encuentra en situación de regularización.

El plazo de regularización es del 1 al 30 de enero de 2020