Orden HAC/560/2021, de 4 de junio, por la que se aprueban los modelos de declaración del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2020, se dictan instrucciones relativas al procedimiento de declaración e ingreso, se establecen las condiciones generales y el procedimiento para su presentación electrónica; y por la que se modifica la Orden HAP/296/2016, de 2 de marzo, por la que se aprueba el modelo 282, «Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado, derivadas de la aplicación del Derecho de la Unión Europea» y se establecen las condiciones y el procedimiento para su presentación.

La presente orden entrará en vigor el día 1 de julio de 2021, con excepción de la disposición final primera, que entrará en vigor el 1 de enero de 2022.

(…) Para la campaña de Sociedades 2020, está previsto que se mejoren los Datos Fiscales que se facilitarán al contribuyente, así como que puedan trasladarse al formulario Sociedades web o puedan importarse por software desarrollados por los propios contribuyentes o por terceros, que permiten la presentación directa de la autoliquidación del Impuesto sobre Sociedades. Estas mejoras incorporadas en los Datos Fiscales 2020 que afectan al Modelo 200 tienen como objetivo seguir avanzando en una de las líneas estratégicas de actuación de la Agencia Tributaria, que es la asistencia a los contribuyentes.

Dentro de este objetivo, es necesario que la Agencia Tributaria disponga de mayor información para poder asistir a los contribuyentes en su obligación de autoliquidar el Impuesto sobre Sociedades, por ello, se ha hecho necesario modificar el Modelo 200 para los períodos impositivos iniciados a partir del 1 de enero de 2020 en los siguientes puntos:

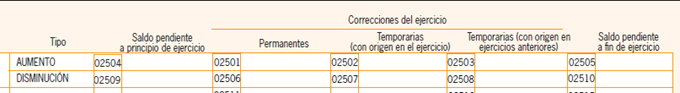

- El cuadro de detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) de la página 19 del Modelo 200 tendrá carácter obligatorio para todos los ajustes de las páginas 12 y 13 de dicho modelo, como se indicó en Orden HAC/565/2020, de 12 de junio, por la que se aprobaron los Modelos 200 y 220 para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2019. Esta modificación va dirigida a facilitar la cumplimentación de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por Impuesto sobre Sociedades) en ejercicios futuros al conocer si las correcciones fiscales practicadas son permanentes, temporarias con origen en el ejercicio o en ejercicios anteriores, así como el saldo pendiente a inicio y fin de ejercicio de cada uno de los ajustes. Este cuadro también cumple con el objetivo de obtener un mayor detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias mejorando el control y reduciendo el número de requerimientos que actualmente suscitan estos ajustes. Esta información, una vez cumplimentada, se agrupará en el cuadro resumen contenido en las páginas 26 bis a 26 sexies del Modelo 200, que también será de cumplimentación obligatoria para períodos impositivos iniciados a partir del 1 de enero de 2020.

- Para una mayor información y mejora en la gestión del Impuesto se ha considerado necesario introducir cambios relacionados con el Régimen económico y fiscal de Canarias en relación con las Deducciones por inversiones en Canarias con límites incrementados, Deducción por producciones cinematográficas extranjeras en Canarias, así como relacionados con las inversiones anticipadas que se considerarán como materialización de la Reserva para inversiones en Canarias.

- Por otra parte, se ha procedido a publicar en esta orden un nuevo formulario (anexo V) relacionado con la Reserva para inversiones en Canarias con el fin de realizar la comunicación de la materialización de las inversiones anticipadas y su sistema de financiación de acuerdo con lo establecido en el artículo 27 apartado 11 de la Ley 19/1994, de 6 de julio, que deberá presentarse previamente a la declaración del Impuesto sobre Sociedades del período impositivo en que se realicen las inversiones anticipadas.

- Al igual que en ejercicios anteriores, se publican en esta orden los formularios previstos para suministrar información en relación con determinadas correcciones y deducciones a la cuenta de pérdidas y ganancias de importe igual o superior a 50.000 euros (Anexo III) y la memoria anual de actividades y proyectos ejecutados e investigadores afectados por bonificaciones a la Seguridad Social (Anexo IV). Estos formularios, que se encuentran alojados en la Sede electrónica de la Agencia Estatal de Administración Tributaria, no sufren variación.

- Por otra parte, esta orden modifica la Orden HAP/296/2016, de 2 de marzo, por la que se aprueba el Modelo 282, «Declaración informativa anual de ayudas recibidas en el marco del Régimen Económico y Fiscal de Canarias y otras ayudas de estado, derivadas de la aplicación del Derecho de la Unión Europea» y se establecen las condiciones y el procedimiento para su presentación, actualizando su anexo al objeto de adecuarlo a las modificaciones derivadas de la Ley 8/2018, de 5 de noviembre, por la que se modifica la Ley 19/1994, de 6 de julio, de modificación del Régimen Económico y Fiscal de Canarias, eliminando la diferenciación en la información relativa al sector industrial y al resto de sectores económicos.

(…)

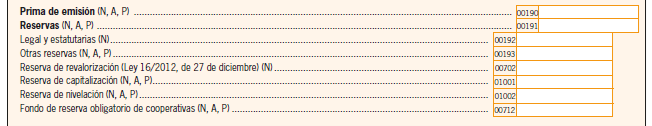

En la PÁGINA 5 – Balance: Patrimonio neto y pasivo (II) se añade una nueva clave 712: Fondo de reserva obligatorio de cooperativas:

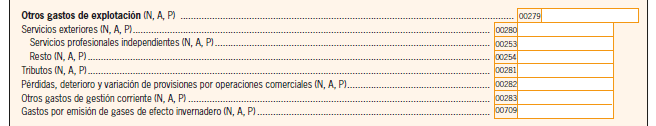

En la PÁGINA 7 – Cuenta de Pérdidas y Ganancias (I) se amplía el detalle de los Otros gastos de explotación a todas las empresas, con independencia del formato de sus Cuentas Anuales (Normal, Abreviado o Pyme), y se añaden dos nuevas claves: 0253 y 0254, Servicios profesionales independientes y Resto

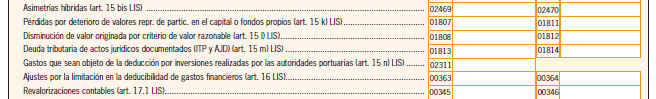

En la PÁGINA 12 – Liquidación (I) se añaden tres nuevas claves al detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias:

Asimetrías híbridas (art. 15 bis. LIS) [claves 02469 y 02470]

Deuda tributaria de actos jurídicos documentados (ITP y AJD) (art. 15.m) LIS) [claves 01813 y 01814]

Gastos que sean objeto de deducción por inversiones realizadas por las autoridades portuarias (art 15.n) LIS) [clave 02311]

En la PÁGINA 13- Liquidación (II) se añade una nueva clave al detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias:

UEFA Women Champions League 2020 (DA 68ª RDL 28/2020)

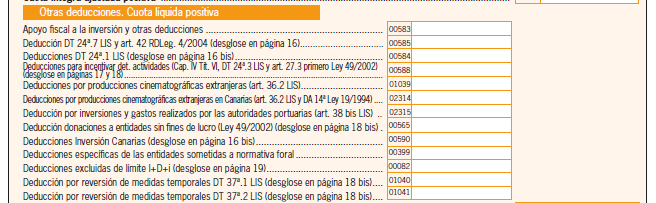

En la PÁGINA 14 – Liquidación (III) se añaden dos nuevas claves en relación con las deducciones:

Deducción por producciones cinematográficas extranjeras en Canarias (art 36.2. LIS y DA 14ª Ley 19/1994)

Deducción por inversiones y gastos realizados por las autoridades portuarias (art 38 bis LIS)

En las PÁGINAS 17 y 18 se actualizan las deducciones para incentivar determinadas actividades aplicables en 2020

En la PÁGINA 19

- no se incorpora el detalle de la aplicación de resultados del ejercicio, que se traslada a la página 20 quater, con el mismo contenido.

- se modifica el detalle de las correcciones al resultado de la cuenta de pérdidas y ganancias reduciendo su contenido a los Aumentos y Disminuciones futuros, ya que la información de los aumentos y disminuciones del ejercicio se desglosa en las páginas PÁGINAS 26 BIS A 26 SEXIES cuya cumplimentación pasa a ser obligatoria.

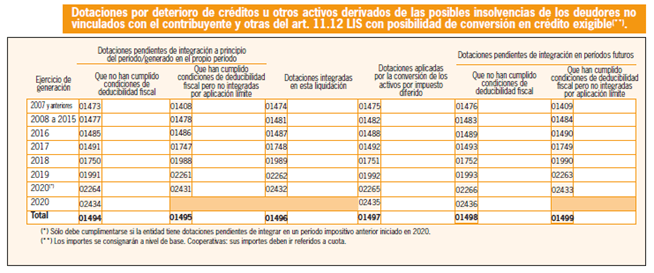

En la PÁGINA 20 bis no se incorpora el detalle de las dotaciones por deterioro de créditos u otros activos derivados de las posibles insolvencias de los deudores no vinculados con el contribuyente, que se traslada a la página 20 quater, con el mismo desglose.

En las PÁGINAS 26 BIS A 26 SEXIES – Cuadro de las correcciones al resultado de la cuenta de pérdidas y ganancias (excluida la corrección por IS) es donde se incorporan las modificaciones más importantes:

1º. pasan a ser de CUMPLIMENTACIÓN OBLIGATORIA

2º se incluye una columna adicional: SALDO PENDIENTE AL INICIO DEL EJERCICIO

En todas las correcciones deberá detallarse:

Artículos Relacionados

- Modelo 194 – Retenciones e ingresos a cuenta del IRPF, IS e IRNR sobre rendimientos del capital mobiliario y rentas derivadas de la transmisión, amortización, reembolso, canje o conversión … Resumen anual

- Orden HAC/657/2025 de los modelos de declaración del IS y del IRNR

- Orden HAC/657/2025 de los modelos del IS 2024