IP/ISD/IS. OPERACIÓN DE REESTRUCTURACIÓN. Las participaciones en la empresa familiar dejan de estar exentas en IP si la persona que ejerce la dirección de la empresa traspasa su participación a una nueva holding.

Fecha: 10/10/2023

Fuente: web de la AEAT

Enlace: Acceder Consulta V2752-23 de 10/10/2023

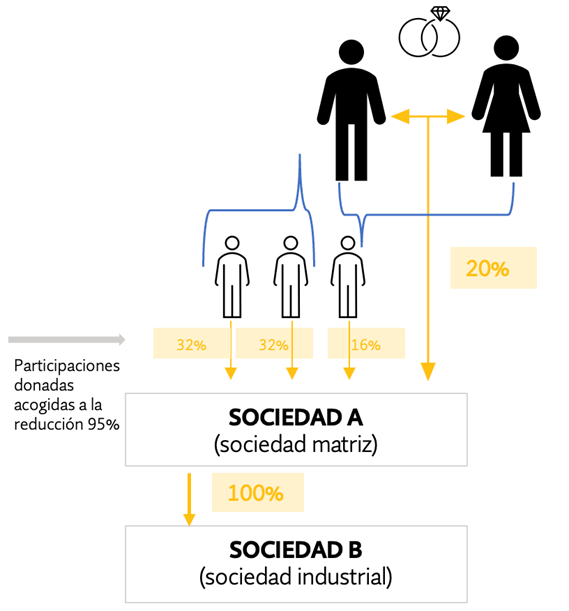

La persona física consultante, junto con sus hermanos, su padre y la esposa de éste, son titulares de la totalidad de las participaciones de la entidad A, entidad matriz que a su vez posee el 100% de la entidad B, empresa industrial.

La actividad de la entidad A es dirigir y gestionar la participación de la sociedad en el capital de la entidad B, disponiendo de medios personales y materiales. En 2019 el padre y su esposa donaron a sus hijos participaciones en la entidad A, manteniendo en ésta el matrimonio el 20%, y pasando a tener el consultante y uno de sus hermanos el 32% cada uno de ellos, y el tercer hijo un 16%. Las donaciones se acogieron, a efectos del impuesto sobre sucesiones y donaciones, a la reducción del 95% de la base regulada en el art. 20.6 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones.

Se desea realizar esta operación de reestructuración: el consultante y el hermano de éste, titulares cada uno de un 32% de la entidad A, aportan a dos sociedades de nueva creación las participaciones que cada uno posee de la entidad A. Cada uno poseerá el 100% del capital de cada holding. Estas dirigirán y gestionarán la participación que poseerán de la entidad A, disponiendo de medios materiales y personales.

Se pregunta:

- Si la operación de aportación puede acogerse al régimen fiscal especial del Capítulo VII del Título VII de la Ley 27/2014, de 27 de noviembre, del Impuesto sobre Sociedades.

De acuerdo con los hechos manifestados en el escrito de consulta, en la medida en que la persona física consultante aporte a la entidad de nueva creación, sociedad residente en España, una participación superior o igual al 5% del capital de la entidad A (en concreto, el 32%) y se cumplan los demás requisitos, a la operación de aportación no dineraria planteada le sería de aplicación el régimen fiscal previsto en el Capítulo VII del Título VII de la LIS, en las condiciones y con los requisitos establecidos en dicha normativa.

- En relación con el requisito de mantenimiento regulado en el art. 20.6 de la Ley 29/1987, de 18 de diciembre, del Impuesto sobre Sucesiones y Donaciones, si dicho requisito se incumpliría con las aportaciones.

La cuestión consiste en determinar si la aportación de las participaciones para la constitución de una sociedad mercantil constituye un incumplimiento del requisito de mantenimiento de las mismas durante “los diez años siguientes a la fecha de la escritura pública de donación” previsto en el artículo 20.6.c) de la LISD antes transcrito.

En consecuencia, la aportación no dineraria de las participaciones a una nueva entidad holding no constituye un incumplimiento del requisito de “mantener lo adquirido”. No obstante, conviene señalar que este requisito es necesario, pero no suficiente para conservar el derecho a la reducción, ya que el artículo 20.6.c) señala otros dos requisitos adicionales, como son la no realización de “actos de disposición y operaciones societarias que, directa o indirectamente, puedan dar lugar a una minoración sustancial del valor de la adquisición”, así como “tener derecho a la exención en el Impuesto sobre el Patrimonio durante los diez años siguientes a la fecha de la escritura pública de donación”.

- Si las participaciones que poseerían los hermanos aportantes de sus respectivas sociedades holding, se encontrarían exentas en el Impuesto sobre el Patrimonio teniendo en cuenta que cada uno de ellos percibirá de su sociedad holding, sin tener en cuenta lo que percibirían en la entidad A como administradores, más del 50% de la totalidad de sus rendimientos empresariales, profesionales y de trabajo personal.

Finalmente, en relación con el último de los requisitos para el acceso a la exención, esto es, el previsto en la letra c) referente a las “funciones de dirección en la entidad, percibiendo por ello una remuneración que represente más del 50 por 100 de la totalidad de los rendimientos empresariales, profesionales y de trabajo personal”, de acuerdo con la información facilitada en el escrito de consulta, el consultante va a ejercer estas funciones de dirección tanto en la nueva entidad holding como en la entidad participada, la entidad A, percibiendo una retribución de cada una de las entidades. Con relación al cómputo de los rendimientos al dejar de ser titular de una participación directa en la entidad A, conforme al artículo 5.2 del RIP, los rendimientos que perciba de esta entidad deberán tenerse en cuenta como parte de la totalidad de los rendimientos del trabajo y por actividades económicas para conocer si los rendimientos percibidos por la nueva sociedad holding representan más del 50 por ciento de la totalidad de sus rendimientos del trabajo y de actividades económicas.

Artículos Relacionados

- La exención por empresa familiar resulta aplicable, aunque las funciones de dirección sean ejercidas por un miembro del grupo familiar sin participaciones

- Transcendencia fiscal en España de un “trust” en Panamá por un “settlor” con beneficiario residente en España

- Negada la reducción del 95% en el ISD a un sobrino por no cumplir el causante el requisito de dirección efectiva