Proyecto de orden por la que se aprueban los modelos de declaración del impuesto sobre sociedades y del impuesto sobre la renta de no residentes correspondiente a establecimientos permanentes y a entidades en régimen de atribución de rentas constituidas en el extranjero con presencia en territorio español, para los períodos impositivos iniciados entre el 1 de enero y el 31 de diciembre de 2024, se dictan instrucciones relativas al procedimiento de declaración e ingreso y se establecen las condiciones generales y el procedimiento para su presentación electrónica.

Novedades Modelo 200 campaña de Sociedades 2024

Fuente Manual Práctico IS 2024

Además de las novedades normativas, con el objetivo de que la Agencia Tributaria disponga de mayor información para mejorar tanto el control como la asistencia a los contribuyentes en su obligación de autoliquidar el Impuesto sobre Sociedades, se han incorporado en 2024 las siguientes novedades en el modelo 200:

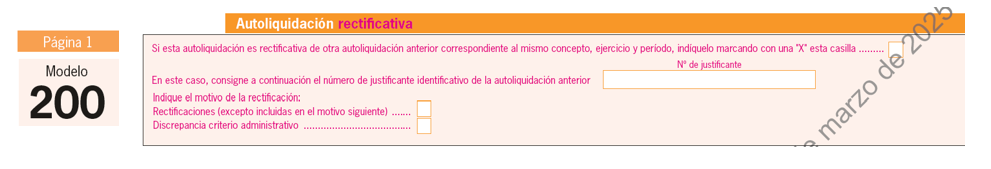

Para los períodos impositivos iniciados a partir de 1 de enero de 2024, la Orden HAC/XXX/2025, de xx de xxx, introduce la figura de la autoliquidación rectificativa como sistema único para la corrección de autoliquidaciones, por lo que se incorporan al citado modelo las casillas necesarias para que el obligado tributario pueda efectuar la rectificación que proceda.

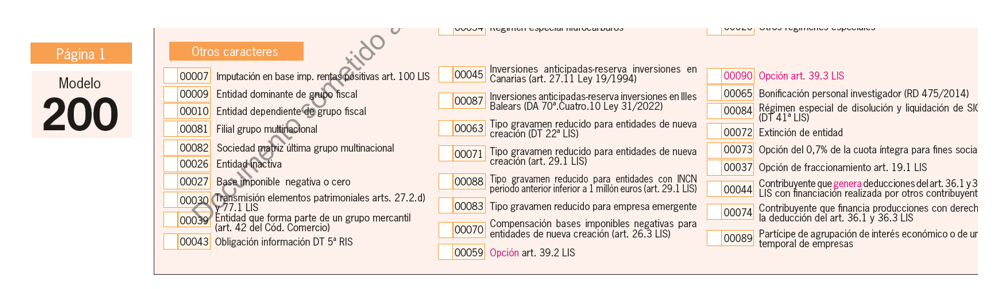

Se ha incorporado un nuevo carácter en la página 1 del modelo 200 mediante el que se podrá informar de forma separada de la solicitud del abono regulado en los apartados 2 y 3 del artículo 39 de la LIS, pudiéndose establecer validaciones para la asistencia al contribuyente específicas para una u otra solicitud.

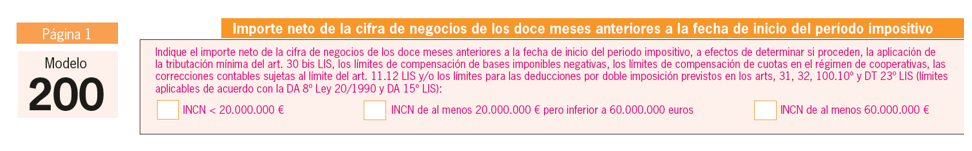

Se modifica el cuadro «Importe neto de la cifra de negocios de los doce meses anteriores a la fecha de inicio del período impositivo» de la página 1 del modelo 200, para poder incorporar los nuevos límites aplicables a las grandes empresas cuyo importe neto de la cifra de negocios sea al menos 20 millones de euros durante los doce meses anteriores a la fecha en la que se inicia el periodo impositivo regulados en la disposición adicional decimoquinta de la LIS.

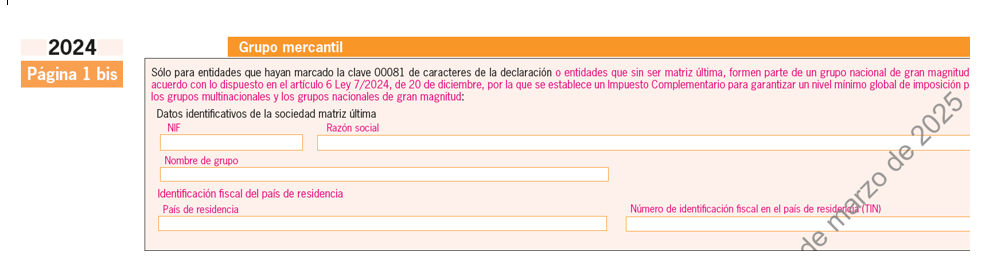

Se modifica el apartado relativo al «Grupo Mercantil», que pasa a ubicarse en la página 1 bis del modelo 200 y que además se modifica para solicitar información sobre los sujetos pasivos del Impuesto Complementario, de forma que se puedan identificar las entidades que formen parte de un grupo que pueda tener que presentar e ingresar la autoliquidación del Impuesto Complementario, con el objetivo de hacer un seguimiento y validar dentro de la propia declaración el ajuste por la contabilización de dicho Impuesto.

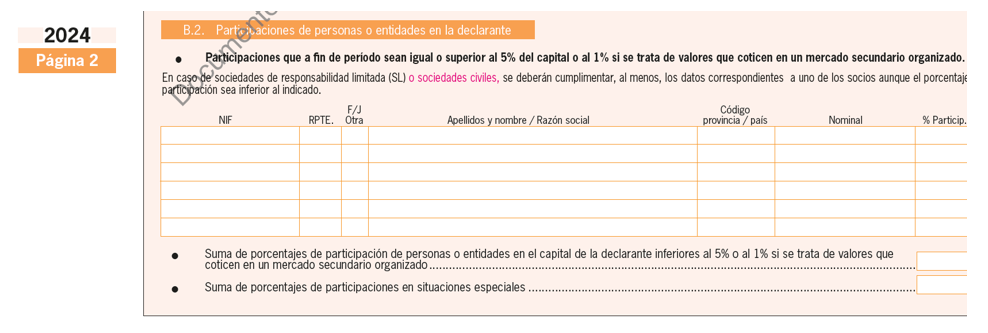

Se establece para las sociedades civiles, la obligatoriedad de cumplimentar el cuadro «B.2 Participaciones de personas o entidades en la declarante» de la página 2 del modelo 200, al menos con los datos correspondientes a uno de los socios.

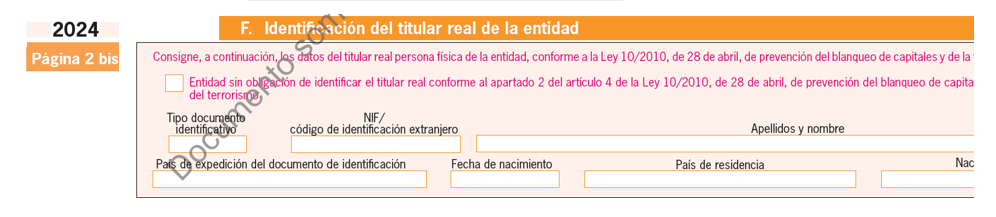

Se completa la información requerida relativa al titular real, que deberá ser cumplimentada respecto del titular real en el momento del cierre del ejercicio, para mejorar la asistencia en la cumplimentación de esta información.

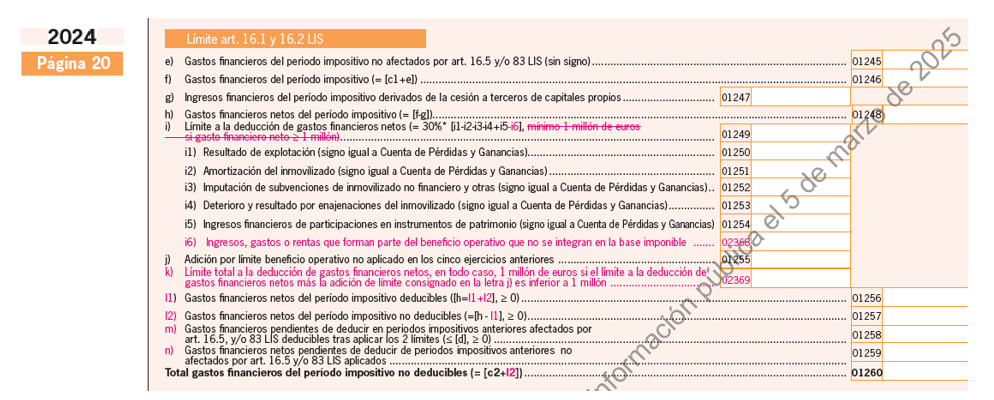

Se modifica el cuadro «Limitación en la deducibilidad de gastos financieros. Art. 16 LIS» para adaptarlo a las modificaciones efectuadas en el artículo 16 de la LIS, así como para introducir cambios que faciliten el cálculo del límite al que se refieren los apartados 1 y 2 del artículo 16 de la LIS.

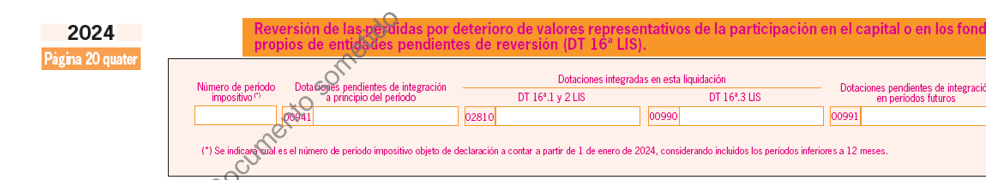

Se incorpora en la página 20 quater el cuadro «Reversión de las pérdidas por deterioro de valores representativos de la participación en el capital o en los fondos propios de entidades pendientes de reversión (DT 16ª LIS)». Este cuadro tiene su origen en la reintroducción del apartado tercero en la disposición transitoria decimosexta de la LIS, que contiene la regulación de la reversión de las pérdidas por deterioro de los valores representativos de la participación en el capital o en los fondos propios de entidades que hayan resultado fiscalmente deducibles en la base imponible del Impuesto sobre Sociedades en períodos impositivos iniciados con anterioridad a 1 de enero de 2013.

Para aquellas declaraciones cuyo resultado sea a ingresar, se introduce una mejora significativa en cuanto a los medios de pago. A los medios de pago tradicionales, domiciliación, pago electrónico mediante cargo en cuenta u obtención directa del Numero de Referencia Completo (NRC), se añade en esta campaña el pago mediante tarjeta de crédito o débito en condiciones de comercio electrónico seguro o mediante transferencias instantáneas efectuadas a través de plataformas de comercio electrónico seguro (BIZUM).

Artículos Relacionados

- PROYECTO DE LEY por la que se modifican la Ley 58/2003, por la que se modifican la Ley 58/2003 y la Ley 29/1987

- Entrada al Senado del Proyecto de Ley que establece un impuesto complementario a los grupos multinacionales

- El Congreso aprueba y envía al Senado el Proyecto de Ley que establece un impuesto complementario a los grupos multinacionales