MODELOS 123, 210, 216, 193 Y 296

Orden HAC/56/2024, de 25 de enero, por la que se modifican las órdenes ministeriales que aprueban los modelos de autoliquidación 123, 210, 216, y de declaración informativa 193 y 296 y la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria.

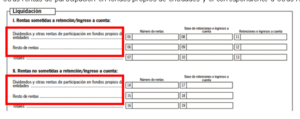

- el artículo primero de la presente orden, actualiza el anexo II, de la Orden EHA/3435/2007, de 23 de noviembre, por la que se aprueban los modelos de autoliquidación 117, 123, 124, 126, 128 y 300 y se establecen medidas para la promoción y ampliación de la presentación telemática de determinadas autoliquidaciones, resúmenes anuales y declaraciones informativas de carácter tributario, que se corresponde con el modelo 123, «Impuesto sobre la Renta de las Personas Físicas. Retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario. Impuesto sobre Sociedades e Impuesto sobre la Renta de no Residentes (establecimientos permanentes). Retenciones e ingresos a cuenta sobre determinadas rentas. Autoliquidación». Esta actualización se realiza mediante la sustitución del citado anexo II de la Orden EHA/3435/2007, de 23 de noviembre, por el anexo I de la presente orden, con la finalidad, exclusivamente, de incluir un desglose dentro del importe total de retenciones e ingresos a cuenta, correspondiente a los dividendos y otras rentas de participación en fondos propios de entidades.

- el artículo segundo de esta orden, modifica la Orden EHA/3290/2008, de 6 de noviembre, por la que se aprueban el modelo 216 «Impuesto sobre la Renta de no Residentes. Rentas obtenidas sin mediación de establecimiento permanente. Retenciones e ingresos a cuenta. Declaración-documento de ingreso» y el modelo 296 «Impuesto sobre la Renta de no Residentes. No residentes sin establecimiento permanente. Declaración anual de retenciones e ingresos a cuenta».

En el modelo 216, en línea con la modificación prevista para el modelo 123, también se realiza un desglose del importe total de retenciones e ingresos a cuenta en el correspondiente a dividendos y otras rentas de participación en fondos propios de entidades y el correspondiente a otras rentas.

En cuanto al modelo 296, las modificaciones introducidas se refieren fundamentalmente a los rendimientos derivados de valores negociables que transitan por una cadena de intermediarios, situados tanto en España como en el extranjero. El objetivo es mejorar la trazabilidad de estos pagos en cadenas propio de este tipo de rendimientos, de forma que cada declarante informe del pagador anterior y, en el campo «Perceptor», del siguiente eslabón de la cadena de pago.

Por otra parte, la disposición final segunda de la Ley 28/2022, de 21 de diciembre, de fomento del ecosistema de las empresas emergentes modifica la letra a) del artículo 14.1 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, ampliando la exención a los rendimientos del trabajo en especie regulados en el artículo 42.3 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio, y el apartado cinco de la Disposición final tercera de la Ley 28/2002 que modifica el artículo 93 del régimen fiscal aplicable a los trabajadores, profesionales, emprendedores e inversores desplazados a territorio español establece que a los contribuyentes que opten por acogerse a este régimen fiscal también les resulta aplicable la exención relativa a los rendimientos de trabajo en especie del artículo 42.3 de la Ley 35/2006 del IRPF. Con objeto de poder identificar las rentas exentas relativas a estos rendimientos de trabajo en especie se modifica el apartado 1.º del número 3 del artículo 2 «Obligados a presentar el modelo 216» de la Orden EHA/3290/2008 para excluir de la excepción de la obligación de presentar el modelo 216 a estos rendimientos y se crean nuevas claves en la declaración informativa modelo 296.

Artículo 2. Obligados a presentar el modelo 216.

- Este modelo deberá ser utilizado por los sujetos obligados a retener o a efectuar ingreso a cuenta sobre las rentas obtenidas sin mediación de establecimiento permanente por contribuyentes del Impuesto sobre la Renta de no Residentes, a los que se refiere el artículo 11 del Reglamento del Impuesto sobre la Renta de no Residentes aprobado por Real Decreto 1776/2004, de 30 de julio, para realizar el ingreso en el Tesoro de las cantidades retenidas o de los ingresos a cuenta efectuados, salvo los sujetos obligados a retener o ingresar a cuenta en las transmisiones o reembolsos de acciones o participaciones representativas del capital o patrimonio de las instituciones de inversión colectiva, que lo harán en una declaración específica.

- El modelo 216 también se utilizará por los citados obligados en los casos en los que, de acuerdo con lo dispuesto en el apartado 4 del artículo 31 del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, aprobado por el Real Decreto Legislativo 5/2004, de 5 de marzo, no proceda practicar retención o ingreso a cuenta.

- No se tendrán en cuenta, a efectos de lo dispuesto en el número anterior, las siguientes rentas:

| 1.º Las rentas a que se refiere el artículo 14.1.a) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes. | «1.º Las rentas a que se refiere el artículo 14.1.a) del texto refundido de la Ley del Impuesto sobre la Renta de no Residentes, excepto los rendimientos del trabajo en especie mencionados en el apartado 3 del artículo 42 de la Ley 35/2006, de 28 de noviembre, del Impuesto sobre la Renta de las Personas Físicas y de modificación parcial de las leyes de los Impuestos sobre Sociedades, sobre la Renta de no Residentes y sobre el Patrimonio.» |

2.º Las rentas derivadas de valores emitidos en España por personas físicas o entidades no residentes sin mediación de establecimiento permanente, cualquiera que sea el lugar de residencia de las instituciones financieras que actúen como agentes de pago o medien en la emisión o transmisión de los valores.

3.º Los rendimientos de las cuentas de no residentes que se satisfagan a contribuyentes de este Impuesto, salvo que el pago se realice a un establecimiento permanente situado en territorio español, por el Banco de España o por las entidades registradas a que se refiere la normativa de transacciones económicas con el exterior. 4.º Los intereses de la Deuda del Estado y de las Comunidades Autónomas en Anotaciones, sujetos a un procedimiento especial de pago de los mismos o de devolución de retenciones. 5.º Las rentas exceptuadas de la obligación de retener y de ingresar a cuenta enumeradas en el apartado 3 del artículo 10 del Reglamento del Impuesto sobre la Renta de no Residentes. 6.º Las rentas a que se refiere el artículo 118.1.c) del texto refundido de la Ley del Impuesto sobre Sociedades, aprobado por Real Decreto Legislativo 4/2004, de 5 de marzo.

- el artículo tercero de la orden, modifica la Orden EHA/3377/2011, de 1 de diciembre, por la que se aprueba el modelo 193 de resumen anual de retenciones e ingresos a cuenta sobre determinados rendimientos del capital mobiliario del Impuesto sobre la Renta de las Personas Físicas y sobre determinadas rentas del Impuesto sobre Sociedades y del Impuesto sobre la Renta de no Residentes, correspondiente a establecimientos permanentes, con el fin de introducir nuevos campos en los diseños de registro del modelo contenidos en el anexo II de la Orden EHA/3377/2011, de 1 de diciembre, y modificar un campo ya existente.

En concreto, se ha modificado el campo actualmente denominado «PAGO A UN MEDIADOR», que ocupa la posición 76 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo. Adicionalmente, se han introducido en el registro de tipo 2, registro de perceptor, de los diseños de registro del modelo, el campo «NÚMERO DE ORDEN», que ocupa las posiciones 315-321, el campo «NIF DEL PAGADOR ANTERIOR», que ocupa las posiciones 322-330, el campo «FECHA DE DEVENGO», que ocupa las posiciones 331-338, y el campo «CLAVE DE MERCADO», que ocupa la posición 339. En consecuencia, se actualizan también las posiciones de «BLANCOS», que pasan a ocupar las posiciones 340-500 del registro de tipo 2, registro de perceptor, de los diseños de registro del modelo.

En línea con lo indicado en párrafos anteriores en relación con el modelo 296, en el artículo cuarto se modifica la Orden EHA/3316/2010, de 17 de diciembre, por la que se aprueban los modelos de autoliquidación 210, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, y se establecen las condiciones generales y el procedimiento para su presentación y otras normas referentes a la tributación de no residentes, para adecuar el artículo 7 de la Orden a los cambios incorporados en el modelo 296. Por otra parte, en consonancia con las nuevas formas presentación e ingreso, se ha normalizado el formato del documento de ingreso o devolución del modelo 210. Por otra parte, se añaden algunas mejoras técnicas y, para simplificar las obligaciones de los contribuyentes, se habilita la posibilidad de agrupación anual de los rendimientos derivados de arrendamiento o subarrendamiento de inmuebles.

Entre otras, se introducen las siguientes modificaciones en la Orden EHA/3316/2010, de 17 de diciembre:

| Artículo 2. Contenido del modelo 210. 1. Podrá declararse en este modelo cualquier tipo de renta (rendimientos, rentas imputadas de bienes inmuebles, ganancias patrimoniales). Se utilizará tanto para declarar de forma separada cada devengo de renta como para declarar de forma agrupada varias rentas obtenidas en un período determinado, de acuerdo con las siguientes reglas: a) Rentas derivadas de transmisiones de bienes inmuebles: se declarará de forma separada cada devengo de renta. Excepcionalmente, cuando el inmueble objeto de transmisión sea de titularidad compartida por un matrimonio en el que ambos cónyuges sean no residentes, se podrá realizar una única autoliquidación. En el caso de pérdidas, también se deberá presentar esta autoliquidación si se desea ejercer el derecho a la devolución de la retención que hubiese sido practicada. b) Resto de rentas: Podrán agruparse varias rentas obtenidas por un mismo contribuyente siempre que correspondan al mismo código de tipo de renta, procedan del mismo pagador, les sea aplicable el mismo tipo de gravamen y, además, si derivan de un bien o derecho, procedan del mismo bien o derecho.

| «Artículo 2. Contenido del modelo 210. 1. Podrá declararse en este modelo cualquier tipo de renta (rendimientos, rentas imputadas de bienes inmuebles, ganancias patrimoniales). Se utilizará tanto para declarar de forma separada cada devengo de renta como para declarar de forma agrupada varias rentas obtenidas en un período determinado, de acuerdo con las siguientes reglas: a) Rentas derivadas de transmisiones de bienes inmuebles: Se declarará de forma separada cada devengo de renta. Excepcionalmente, cuando el inmueble objeto de transmisión sea de titularidad compartida por un matrimonio en el que ambos cónyuges sean no residentes, se podrá realizar una única autoliquidación. En el caso de pérdidas, también se deberá presentar esta autoliquidación si se desea ejercer el derecho a la devolución de la retención que hubiese sido practicada. b) Resto de rentas: Podrán agruparse varias rentas obtenidas por un mismo contribuyente siempre que correspondan al mismo código de tipo de renta, procedan del mismo pagador, les sea aplicable el mismo tipo de gravamen y, además, si derivan de un bien o derecho, procedan del mismo bien o derecho. No obstante, tratándose de rendimientos de inmuebles arrendados o subarrendados no sujetos a retención podrán agruparse con esos mismos requisitos excepto el relativo a rentas que procedan del mismo pagador, si bien cuando se declaren rendimientos de inmuebles procedentes de varios pagadores será necesario indicar un código específico de tipo de renta, el 35. |

| En ningún caso las rentas agrupadas pueden compensarse entre sí. El período de agrupación será trimestral si se trata de autoliquidaciones con resultado a ingresar, o anual si se trata de autoliquidaciones de cuota cero o con resultado a devolver.

| En ningún caso las rentas agrupadas pueden compensarse entre sí. El período de agrupación será trimestral si se trata de autoliquidaciones con resultado a ingresar, o anual si se trata de autoliquidaciones de cuota cero o con resultado a devolver. No obstante, el período de agrupación será anual en el caso de rentas derivadas del arrendamiento o subarrendamiento de inmuebles.» |

2. Cuando las rentas declaradas sean rentas imputadas de inmuebles urbanos o rentas derivadas de transmisiones de bienes inmuebles, debe figurar como persona que realiza la autoliquidación el propio contribuyente.

3. Al tiempo de presentar la autoliquidación, se ingresará la deuda tributaria o se solicitará la devolución resultante de la autoliquidación practicada, utilizando el documento de ingreso o devolución correspondiente. Cuando no resulte cantidad a ingresar o a devolver también será necesario cumplimentar el documento de ingreso o devolución correspondiente.

Por último, en consonancia con las nuevas formas presentación e ingreso, se ha normalizado el formato del documento de ingreso o devolución del modelo 210.

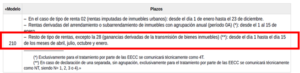

El artículo quinto modifica el anexo II «Plazos generales de presentación telemática de autoliquidaciones con domiciliación de pago», en cuanto al modelo 210, de la Orden EHA/1658/2009, de 12 de junio, por la que se establecen el procedimiento y las condiciones para la domiciliación del pago de determinadas deudas cuya gestión tiene atribuida la Agencia Estatal de Administración Tributaria.

Disposición final única. Entrada en vigor.

La presente orden entrará en vigor el día siguiente al de su publicación en el «Boletín Oficial del Estado».

No obstante, en cuanto a las autoliquidaciones y declaraciones modificadas en la orden, será aplicable por primera vez:

− En cuanto a las declaraciones informativas modelos 193 y 296, será aplicable, por primera vez, a las correspondientes al ejercicio 2024, que se presentarán en el ejercicio 2025.

− Por lo que se refiere a las autoliquidaciones modelos 123 y 216, se aplicará, por primera vez, a las que se presenten respecto de los devengos correspondientes a 2024.

− En cuanto a la autoliquidación modelo 210, la agrupación anual de rentas derivadas del arrendamiento o subarrendamiento de inmuebles será aplicable, por primera vez, respecto de los devengos correspondientes a 2024.

− En relación con la modificación de los apartados 2 y 3 del artículo 7 de la Orden EHA/3316/2010, de 17 de diciembre, por la que se aprueban los modelos de autoliquidación 210, 211 y 213 del Impuesto sobre la Renta de no Residentes, que deben utilizarse para declarar las rentas obtenidas sin mediación de establecimiento permanente, la retención practicada en la adquisición de bienes inmuebles a no residentes sin establecimiento permanente y el gravamen especial sobre bienes inmuebles de entidades no residentes, y se establecen las condiciones generales y el procedimiento para su presentación y otras normas referentes a la tributación de no residentes, la obligación de presentar los anexos al tipo de registro 2 del modelo 296 denominados «Valores negociables. Relación de pago a contribuyentes» (Tipo de Hoja «A») y «Valores negociables. Relación de certificados de pago» (Tipo de Hoja «B») se aplicará por primera vez en relación con los devengos correspondientes a 2024.