CALIFICACIÓN DE LOS NEGOCIOS

LGT. El TS establece que excede de la potestad del artículo 13 de la LGT que la Inspección de los tributos proceda a recalificar tres negocios jurídicos, con causa lícita y real, reconduciéndolos a la cobertura de un único negocio jurídico, negando al contribuyente la posibilidad de deducir en su IS las pérdidas generadas cuando previamente, se rechazó el conflicto de aplicación de la norma tributaria en el informe preceptivo emitido por la comisión consultiva por no considerar tales operaciones notoriamente artificiosas o impropias para la consecución del resultado obtenido.

La Inspección Tributaria no podía utilizar el mecanismo de recalificación después de haber descartado un conflicto en la aplicación de la norma

Fecha: 09/07/2024

Fuente: web del Poder Judicial

Enlace: Sentencia del TS de 09/07/2024

Hechos:

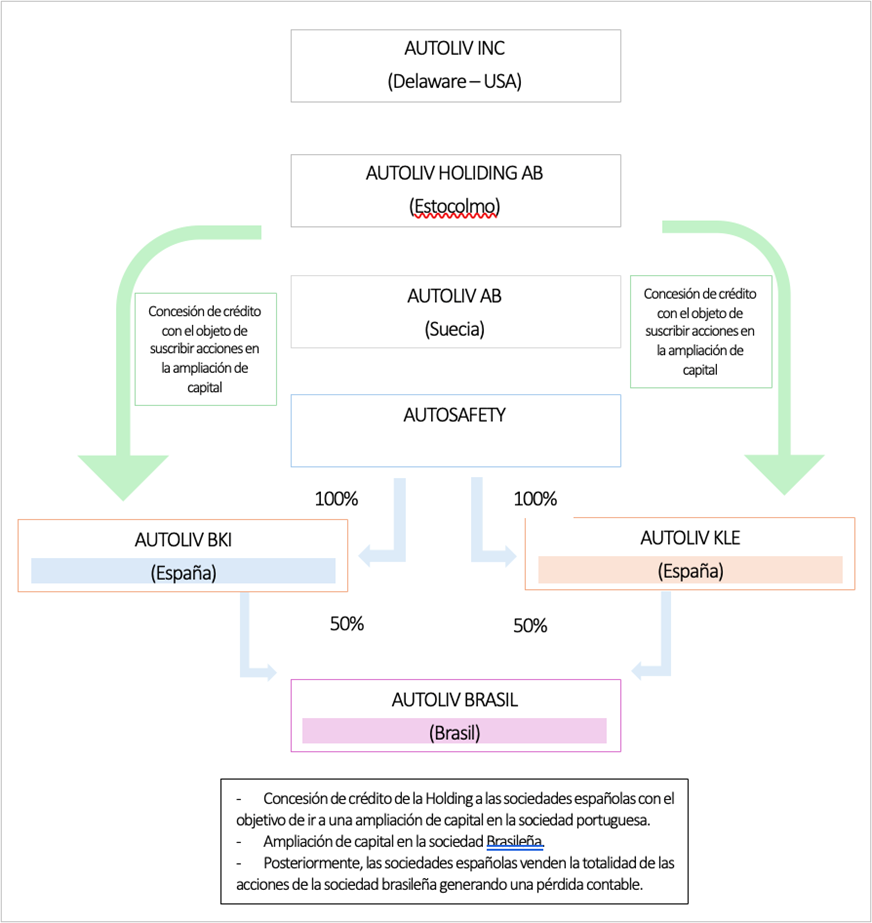

- Autosafety posee el 100% de esas sociedades españolas y es, a su vez, una sociedad dependiente en su totalidad de la sociedad sueca Autoliv Aktiebolag (Autoliv AB), domiciliada en Estocolmo. Según la memoria de sus cuentas anuales, Autoliv AB es una filial propiedad íntegramente de Autoliv Holiding AB, sociedad con domicilio social en Estocolmo que, a su vez es una filial propiedad íntegramente de Autoliv Inc. Delaware (Estados Unidos).

- Las dos sociedades españolas dependientes, Autoliv BKI, S.A.U. y Autoliv KLE, S.A.U., participaban en un 50% cada una en el capital de la sociedad residente en Brasil Autoliv do Brasil Ltda.

- Los respectivos Consejos de Administración de Autoliv KLE y de Autoliv BKI, siguiendo la decisión adoptada por la matriz sueca del Grupo Autoliv, acordaron una ampliación de capital en la filial brasileña y la financiación que resultara precisa mediante un contrato de crédito concedido por la matriz sueca Autoliv AB, siendo el objetivo del préstamo financiar la suscripción de acciones a emitir.

- La Inspección acudió en primer lugar a la institución del conflicto en la aplicación de la norma ( art. 15 LGT) y, al ver frustrada la expectativa inicial de declarar esta situación, decidió hacer uso de la facultad prevista en el art. 13 LGT, para recalificar un negocio jurídico, de manera diferente a la declarada por el contribuyente, lo que motivó la regularización impugnada en la instancia, al negarle el derecho a deducir en su impuesto sobre sociedades unas pérdidas registradas por filiales españolas (Autoliv BKI y Autoliv KLE) como consecuencia de la transmisión de la participación que tenían de una entidad brasileña (Autoliv do Brasil), a otras entidades suecas del grupo y a la sociedad dominante, también sueca (Autoliv AB), al apreciar la AEAT que la relación de Autoliv BKI y Autoliv KLE con Autoliv AB respondía a un contrato de mandato, de modo que el resultado de la operación (las pérdidas) debían imputarse a la mandante, Autoliv AB y no a las mandatarias, Autoliv BKI y Autoliv KLE.

Recurso de casación

- La cuestión que presenta interés casacional objetivo para la formación de la jurisprudencia consiste en:

Determinar si, descartada la existencia de conflicto en la aplicación de la norma en el curso de un procedimiento inspector, debido a las conclusiones alcanzadas en el informe preceptivo emitido por la comisión consultiva prevista en el artículo 159 LGT, respecto de unas operaciones de ampliación de capital de las que depende que se generen en una posterior transmisión de las participaciones unas pérdidas deducibles en el Impuesto sobre Sociedades, informe que impide la prosecución del procedimiento de conflicto, la Inspección de los Tributos puede acudir luego al mecanismo previsto en el art. 13 LGT para recalificar tales operaciones y negar la deducibilidad pretendida; y si este mecanismo es mutuamente excluyente con la declaración del art. 15 LGT primeramente intentado, toda vez que, en principio, si la cuestión determinante era la calificación o recalificación de los negocios, bien pudo la Administración acudir a esta facultad desde el principio.

Decisión del Tribunal Supremo

- A tenor de las circunstancias específicas, concurrentes en el presente caso, excede de la potestad del art 13 de la Ley 58/2003, de 17 de diciembre, General Tributaria, que la Inspección de los tributos proceda a recalificar tres negocios jurídicos, con causa lícita y real (suscripción de un préstamo; ampliación de capital; y ulterior venta de participaciones), reconduciéndolos a la cobertura de un único negocio jurídico (un contrato civil de mandato), negando al contribuyente la posibilidad de deducir en su Impuesto sobre Sociedades las pérdidas generadas en la transmisión de esas participaciones, como consecuencia de imputarlas exclusivamente a otra entidad (la pretendida mandante) cuando, previamente, se rechazó el conflicto de aplicación de la norma tributaria ( art 15 LGT) en el informe preceptivo emitido por la comisión consultiva prevista en el artículo 159 LGT, por no considerar tales operaciones notoriamente artificiosas o impropias para la consecución del resultado obtenido.

Artículos en los que se basa esta Resolución:

Ley 58/2003 General Tributaria (LGT):

Artículo 13: Referido a la calificación de los actos o negocios jurídicos. La sentencia analiza si la Inspección podía recalificar los negocios realizados por las filiales españolas para considerarlos parte de un contrato de mandato. La STS concluye que la Administración no podía utilizar el artículo 13 para recalificar los negocios tras descartar el conflicto fiscal.

Artículo 15: Relativo al conflicto en la aplicación de la norma tributaria. La Inspección intentó inicialmente aplicar este artículo, pero la Comisión Consultiva emitió un informe desfavorable que descartó la posibilidad de conflicto. Tras ello, la Inspección cambió su enfoque hacia la recalificación.

Artículo 16: Referente a la simulación de actos o negocios. Aunque no se aplicó directamente en este caso, el TS menciona que la simulación es otra figura antielusiva que podría haberse considerado en lugar de la recalificación bajo el artículo 13.

Artículo 159: Este artículo regula la Comisión Consultiva que interviene en los casos de conflicto en la aplicación de la norma tributaria. En este caso, la Comisión emitió un informe vinculante que descartó la existencia de conflicto, lo que limitó el margen de acción de la Inspección

Artículos Relacionados

- La Administración no puede recalificar directamente como reducción de capital con devolución de aportaciones una operación de adquisición en autocartera seguida de amortización

- El crédito por derivación de la responsabilidad tributaria del artículo 42.2.b) LGT no tiene naturaleza sancionadora

- El régimen sancionador del modelo 720 declarado contrario al derecho de la UE no supone responsabilidad del estado legislador